На какой счет списать ноутбук. Как отразить в учете приобретение компьютера

Инструкция

Компьютерная техника приходуется согласно позициям товарной накладной. Если системный блок поставлялся в готовой сборке, то его приходуют полностью. Монитор и системный блок учитывайте как отдельные объекты. Если компоненты компьютера имеют различный срок эксплуатации и вынесены в отдельные строки, то каждой детали присваивается инвентаризационный номер, после чего она ставится на учет. Если совокупная стоимость всех конструктивно сочлененных комплектующих превышает 100 МРОТ, то компьютер учитывают как единый объект основных средств.

Согласно пункту 5 ПБУ 6/01 и пункту 7 ПБУ 1/2008, если бухгалтерская учетная политика предполагает отражение основных средств до 40 тысяч рублей в составе материально-производственных затрат, то вновь приобретенное имущество, в частности компьютер, отражается на счете 10 и списывается по кредиту счетов 20,44 или 26.

Если учетная политика этого не предусматривает, то каждый объект отражайте как основное средство на счете 08 «Вложения во внеоборотные активы», кредитуя со счетом 60 «Расчеты с поставщиками и подрядчиками», а затем перенести на счет 01 «Основные средства». Если комплектующие куплены по отдельности, при сроке их эксплуатации менее 12 месяцев они приходуются по счету 10 «Материалы».

Согласно п. 1 ст. 256 НК РФ, при расчете налогов компьютер стоимостью менее 40 000 рублей не будет признан как основное средство, значит, отражайте его в составе налоговых расходов на дату ввода в эксплуатацию в составе материальных расходов.

Приходуя компьютер как основное средство, введите его в эксплуатацию. Для этого рассчитайте срок его полезного использования. Исходя из норм амортизации и срока эксплуатации, вычислите размер амортизационных отчислений. Проводка по их списанию следующая: дебет 20,44 или 26 счета и кредит 02 счета.

Источники:

- учет компьютеров бухгалтерский

В Налоговом Кодексе Российской Федерации указано, что организация вправе учитывать расходы на приобретение программного обеспечения в качестве затрат на производство (или реализацию). Но в зависимости от того, какие вы получаете права на программу, будет различаться и форма учета.

Инструкция

В соответствии с подпунктом. 26 п. 1 ст. 264 НКРФ, к прочим затратам, которые связаны с реализацией и производством, относятся расходы на приобретение права на использование программ для баз данных и ЭВМ. Также необходимо обратить внимание на п. 5 ПБУ 10/99 «Расходы », где указано, что расходы на приобретение неисключительного права на программное обеспечение, которые связаны с продажей и изготовлением продукции, приобретением и продажей товаров, относятся к расходам по обычным видам деятельности.

В соответствии с планом счетов бухучета финансово-хозяйственной деятельности необходимо относить затраты на покупку программного обеспечения к расходам будущих периодов. То есть отражать их по дебету счета 97 и кредиту счетов, которые учитывают с поставщиками или другими контрагентами, к примеру, счета 60 или 76.

Затраты на программное обеспечение косвенно связаны с получением прибыли, поэтому можно самостоятельно распределять затраты по времени срока пользования ресурсом. При этом необходимо соблюдать принцип равномерности признания расходов.

Если вам принадлежит неисключительное право на неопределенный срок на использование программного обеспечения, тогда срок полезного использования, в течение которого расходы будут списываться, вы определяете самостоятельно. Обратите внимание, что если приобретение программы сопровождается вместе с заключением лицензионного соглашения без установления срока действия, оно признается заключенным на пять лет.

Если вы покупаете исключительные права на программное обеспечение, данный ресурс необходимо относить к нематериальным активам. При этом нужно соблюдаться ряд некоторых условий, утвержденных в ПБУ 14/2007 «Учет нематериальных активов». Если цена компьютерной программы ниже 20 000 руб., тогда эти затраты можно единовременно включить в прочие расходы. Если же стоимость более 20 000 руб., программа учитывается на счете 04 «Нематериальные активы». Далее эти затраты амортизируются в соответствии с учетной политикой, принятой в вашей организации.

Видео по теме

В настоящее время практически все организации по роду своей деятельности используют различное программное обеспечение. Оно может применяться для целей кадрового и бухгалтерского учета, автоматизации производства и торговли или регулирование управленческой деятельности. Несмотря на широкое распространение программ, многие предприятие сталкиваются с множеством проблем по порядку их оприходования в бухгалтерии.

Инструкция

Определите, какие права предприятие получило на приобретенное программное обеспечение. От этого зависит, как будет отражаться их покупка и использование . Различают исключительные и неисключительные права. Исключительные права подразумевают, что предприятие имеет право использовать и распространять полученную программу. Если программное обеспечение приобретается по договору купли-продажи, то возникают неисключительные права на него.

Приобретите программу, на которую не возникают исключительные права согласно пп. 26 п.2 ст.149 Налогового кодекса РФ. Отразите оплату за право пользования программным обеспечением открытием дебета по счету 60 «Расчеты с поставщиками» по счету 51 «Расчетные счета». Отнесите произведенный платеж к расходам будущих периодов, который необходимо будет списать в течение срока действия лицензионного договора.

Для этого оприходования программы откройте дебет по счету «Расходы будущих периодов» с корреспонденцией на счет 60. Далее списывайте данные расходы равными на дебете счета 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» с обращением к кредиту счета 97.

Отнесите программное обеспечение к нематериальным объектам в том случае, если после его приобретения предприятие получает исключительные права и оно соответствует требованиям ПБУ 14/2007.

Оприходуйте программу стоимостью менее рублей в составе затрат единовременно. Списание затрат производится открытием дебета по счету 08 «Вложения во внеоборотные активы» и кредита по счету 60. Если приобретается несколько программных обеспечений и каждое из них стоит менее 20 тысяч рублей, то учитывайте их по-отдельности, чтобы можно было произвести единовременное списание.

Отнесите программное обеспечение стоимостью более 20 тысяч рублей к нематериальным активам. Спишите затраты на дебет счета 04 «Нематериальные активы» с корреспонденцией с счетом 08. Проводите ежемесячную амортизацию программы по счету 05 «Амортизация нематериальных активов».

Практически все предприятия используют в ходе своей деятельности различные программные продукты, которые позволяют облегчить ведение бухгалтерского или кадрового учета, оптимизировать производство, фиксировать торговые сделки и многое другое. В связи с этим бухгалтеры сталкиваются с необходимостью учета покупки программ.

Инструкция

Выясните, какие права были получены предприятием в связи с покупкой программного обеспечения. Если компания может использовать и распространять программу, то она обладает исключительными правами на продукт. Если же покупка оформляется договором купли-продажи, то формируются неисключительные права. В зависимости от данного фактора бухгалтер по-разному отражает покупку программы в бухгалтерском учете.

Отразите покупку программного обеспечения, на которое возникают неисключительные права, на кредите счета 51 «Расчетный счет» в корреспонденции со счетом 60 «Расчеты с поставщиками». Согласно пп.26 п.2 ст.149 Налогового кодекса РФ, данный платеж относится к расходам будущих периодов, которые списываются в течение срока действия договора.

Оприходуйте программу на дебете счета 97 «Расходы будущих периодов» и кредите счета 60. Данную сумму разделите на количество месяцев лицензионного соглашения и списывайте ежемесячно полученные величины на дебет счета 44 «Расходы на продажу» или счета 26 «Общехозяйственные расходы».

Учитывайте приобретенное программное обеспечение в качестве нематериального объекта, если на него получены исключительные права. При этом учет ведется согласно положениям ПБУ 14/2007. Откройте дебет по счету 08 «Вложения во внеоборотные активы» в корреспонденции со счетом 60, чтобы списать затраты на программу, чья стоимость составила менее 20 тысяч рублей. Если же программный продукт стоит более 20 тысяч рублей, то формируется дебет на счете 04 «Нематериальные активы» с кредитом по счету 08.

Рассчитывайте амортизационные отчисления по программе, согласно установленному методу начисления в бухгалтерском учете предприятия. Ежемесячный износ списывается на счет 05 «Амортизация нематериальных активов».

Вам понадобится

- - Налоговый Кодекс РФ;

- - законодательные акты Министерства Финансов РФ;

- - денежные средства;

- - бухгалтерская отчетность.

Инструкция

Вы можете привлечь к созданию сайта разработчиков «со стороны». Тогда в целях налогового и бухгалтерского учета учитывайте затраты на создание и разработку собственной странички компании в интернете в составе текущих расходов по обычным видам деятельности. Соответственно, сумма потраченных денежных средств будет включаться в расходы организации.

В письме № 07-05-14/280 Министерства финансов от 22.10.2004 г., где разъясняются особенности учета расходов на интернет-сайт, имеются следующие оговорки. У разработчика имеются авторские права на созданный сайт. Если он продал вам исключительные права, то учитывайте их в составе нематериальных активов. Разработчик может оставить за собой исключительные права на созданный сайт для компании, а организации дать возможность пользования страничкой. Если произошло, то сумму денежных средств по разработке, дизайну web-сайта учитывайте как затраты на приобретение неисключительных прав на программу для компьютера на счете текущих расходов.

Вам предоставляется возможность дать задание по разработке сайта компании своим работникам – программистам, если IT-отдел у вас имеется. Соответственно, исключительными правами на web-страничку будет обладать организация. Если затраты на создание, дизайн сайта составляют десять тысяч рублей или превышают эту сумму, то учитывайте их на счете нематериальных активов. Если же денежные средства, израсходованные на разработку странички в интернете, менее указанной суммы, то затраты включите в состав текущих расходов.

Видео по теме

Источники:

- Как учитывать затраты на создание сайта в Интернете

Сегодня практически не осталось областей управления и учета, которые не были бы автоматизированы. Частные предприятия и государственные учреждения используют в своей деятельности различные программные продукты по бухгалтерскому и складскому учету, управлению персоналом и т.д. Приобретая у разработчика программу, организация получает лицензию на ее использование на определенный срок, поэтому бухгалтерский учет таких операций имеет некоторые особенности.

Инструкция

Большинство бухгалтерских, складских, правовых и прочих программ не относится к нематериальным активам, поскольку покупатель приобретает лишь право пользования на срок, указанный в лицензионном соглашении, то есть неисключительное право. Поэтому стоимость лицензии необходимо списать на расходы.

Первоначально отразите в учете покупку программного продукты у поставщика по дебету счета 60 «Расчеты с поставщиками и подрядчиками» и кредиту счета 51 «Расчетный счет». Поскольку лицензия на использование программы приобретается на длительный срок, ее стоимость нужно отнести к расходам будущих периодов. Для этого сделайте с кредита счета 60 «Расчеты с поставщиками и подрядчиками» в дебет счета 97 «Расходы будущих периодов».

Момент списания стоимости лицензии зависит от срока действия соглашения и метода списания расходов, установленного учетной политикой предприятия.Согласно ст. 272 Налогового кодекса РФ, расходы признаются в том периоде, в котором возникли исходя из условий договора. Поэтому обратите внимание на срок, указанный в лицензионном соглашении. Если же период действия лицензии договором не установлен, допускается самостоятельное , а срок использования неисключительных прав равняется 5 годам (ст. 1235 Гражданского кодекса РФ).Если ваша организация применяет кассовый метод, спишите расходы сразу, а при методе начисления распределите равномерно на все отчетные периоды, в течение которых будет действовать лицензия на программное обеспечение.

СВЯЗИ С УДОРОЖАНИЕМ ДОЛЛАРЫ ПОВЫСИЛИСЬ В ЦЕНЕ И НОУТБУКИ! ЦЕНА БЕЗ ндс-СОСТАВЛЯЕТ 43211,86,нА ОСНОВНЫЕ СТАВИТЬ НЕ ХОТИМ! чТО ЛУЧШЕ ДЕЛАТЬ?ПОСТАВИТЬ КАК МАЛООЦЕНКУ? ЧТО БЫ НА ОСНОВНЫХ ЭТОТ НОУТБУК НЕ ВИСЕЛ

Вам ноутбук следует учесть в составе основного средства, иначе будут споры с проверяющими.

Имущество, стоимостью более 40 000 руб. учесть как малоценное нельзя.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

Бухучет

Основным критерием принадлежности имущества к категории основных средств в бухучете является срок его полезного использования . Если этот срок превышает 12 месяцев, имущество может быть отнесено к основным средствам.

В качестве МПЗ можно принять активы, которые:*

- можно использовать в виде сырья, материалов и т. п. при производстве продукции (выполнении работ, оказании услуг);

- предназначены для продажи;

- можно использовать для управленческих нужд организации.

Все это потребляемые в процессе деятельности организации активы, которые списываются в бухучете при их передаче в производство, эксплуатацию (п. 93 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

Главбух советует: в бухучете имущество стоимостью 40 000 руб. и менее можно не амортизировать, а отражать в составе МПЗ (п. 5 ПБУ 6/01). В налоговом учете имущество стоимостью более 40 000 руб. относится к амортизируемому (п. 1 ст. 256 НК РФ). Поэтому ограничение в 40 000 руб. является наиболее оптимальным как для бухгалтерского, так и для налогового учета.*

Если в учетной политике для целей бухучета организация установит меньший лимит стоимости для отнесения имущества в состав амортизируемого (40 000 руб. и менее), то в учете возникнут временные разницы (п. , ПБУ 18/02).

Налоговый учет

В налоговом учете под основными средствами понимается имущество (его часть), используемое в качестве средств труда для производства и реализации товаров (работ, услуг) или для управления организацией. В отличие от бухгалтерского учета первоначальная стоимость такого имущества должна быть более 40 000 руб. Об этом сказано в пункте 1 статьи 257 Налогового кодекса РФ. Основные средства со сроком полезного использования более 12 месяцев входят в

Компьютер, приобретенный для управленческих или производственных нужд (т. е. не для продажи), учтите в составе основных средств (п. 4 ПБУ 6/01). Стоимость такого компьютера списывайте через амортизацию .

Поскольку стоимость компьютера, учтенного в составе материалов, переносится сразу же на затраты, следует организовать контроль за его сохранностью (абз. 4 п. 5 ПБУ 6/01).

Первоначальная стоимость основных средств, приобретенных за плату, складывается из затрат организации на их приобретение, сооружение и изготовление, приведение в состояние, пригодное к использованию. Расходы на приобретение компьютерных программ, без которых вычислительная техника не может осуществлять свои функции, следует рассматривать как расходы на приведение объекта основных средств в состояние, пригодное к использованию. Поэтому необходимые для работы компьютера программы включите в его первоначальную стоимость.

Такой порядок следует из пункта 8 ПБУ 6/01.

Ситуация: как отразить в бухучете списание и контролировать сохранность компьютера, переданного в эксплуатацию. Стоимость компьютера полностью списана на расходы?

Поскольку законодательством не урегулирован порядок учета компьютера, списанного на расходы в составе материалов, организация должна разработать его самостоятельно. На практике для контроля за сохранностью компьютера по каждому подразделению (материально-ответственному лицу) можно вести:

- ведомость учета компьютеров в эксплуатации;

- забалансовый учет.

Выбранный вариант отразите в учетной политике для целей бухучета .

План счетов не предусматривает отдельного забалансового счета для учета компьютеров, переданных в эксплуатацию. Поэтому его нужно открыть самостоятельно. Например, это может быть счет 013 «Инвентарь и хозяйственные принадлежности».

При передаче компьютера в эксплуатацию в учете сделайте проводки:

Дебет 25 (26, 44...) Кредит 10-9

- передан в эксплуатацию компьютер;

Дебет 013 «Инвентарь и хозяйственные принадлежности»

- учтен компьютер на забалансовом счете.

В дальнейшем при выбытии компьютера из эксплуатации сделайте проводку:

Кредит 013 «Инвентарь и хозяйственные принадлежности»

- списан компьютер с забалансового счета.

Все операции должны быть документально подтверждены (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому при списании компьютера с забалансового счета следует оформить акт.

Ситуация: можно ли в бухучете отразить составные части компьютера (системный блок, монитор и т. п.) как отдельные объекты основных средств?

Нет, нельзя.

Составными частями компьютера являются монитор, системный блок, клавиатура, мышь и т. п. По мнению контролирующих ведомств, учесть компьютер по частям нельзя. Объясняется это тем, что составные части компьютера не могут выполнять свои функции по отдельности. Поэтому эти предметы нужно учесть в составе единого объекта основных средств. Такая точка зрения отражена в письме Минфина России от 4 сентября 2007 г. № 03-03-06/1/639.

Совет: есть аргументы, позволяющие учесть в бухучете компьютер по частям. Они заключаются в следующем.

Отразить в бухучете составные части компьютера как самостоятельные объекты можно в двух случаях:

- составные части организация планирует эксплуатировать в составе различных комплектаций компьютерного оборудования. Например, монитор предполагается присоединять к разным компьютерам. Или же через принтер на печать будет выводиться информация с двух и более компьютеров. Так поступайте и в том случае, если принтер одновременно выполняет функции ксерокса, факса и т. п.;

- сроки полезного использования составных частей основного средства существенно отличаются (абз. 2 п. 6 ПБУ 6/01, письмо Минфина России от 20 февраля 2008 г. № 03-03-6/1/121).

В этих двух случаях в зависимости от срока полезного использования и стоимости компьютерное оборудование отразите в составе основных средств или материалов. При этом стоимость составных частей компьютера, учтенных в составе материалов, не включайте в налоговую базу по налогу на имущество (п. 1 ст. 374 НК РФ).

Правильность этой точки зрения подтверждает арбитражная практика (см., например, определения ВАС РФ от 28 июня 2010 г. № ВАС-7601/10, от 16 мая 2008 г. № 6047/08, постановления ФАС Уральского округа от 17 февраля 2010 г. № Ф09-564/10-С3, от 3 декабря 2007 г. № Ф09-9180/07-С3, от 7 июня 2006 г. № Ф09-4680/06-С7, от 19 апреля 2006 г. № Ф09-2828/06-С7, Поволжского округа от 26 января 2010 г. № А65-8600/2009, от 12 февраля 2008 г. № А12-8947/07-С42, от 30 января 2007 г. № А57-30171/2005, Московского округа от 13 апреля 2010 г. № КА-А41/3207-10, Западно-Сибирского округа от 30 ноября 2006 г. № Ф04-2872/2006(28639-А27-40), Северо-Западного округа от 20 марта 2007 г. № А21-2148/2006, от 22 февраля 2007 г. № А05-7835/2006-9).

ОСНО: налог на прибыль

Порядок отражения при расчете налога на прибыль компьютера зависит от его первоначальной стоимости . При формировании первоначальной стоимости учитывайте следующее.

В первоначальную стоимость компьютера включается предустановленное программное обеспечение, которое необходимо для полноценной эксплуатации данного имущества (абз. 2 п. 1 ст. 257 НК РФ). Отражать такое программное обеспечение отдельно организация не должна.

Компьютер, приобретенный без минимального программного обеспечения, использовать нельзя. Поэтому расходы на покупку и установку таких программ включайте в первоначальную стоимость компьютера как расходы на доведение до состояния, пригодного к использованию (абз. 2 п. 1 ст. 257 НК РФ).

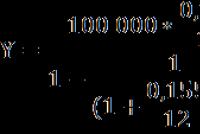

Компьютер, первоначальная стоимость которого составляет более 100 000 руб., включите в состав основных средств (п. 1 ст. 257 НК РФ). При расчете налога на прибыль его стоимость списывайте через амортизацию (п. 1 ст. 256 НК РФ).

Компьютер, первоначальная стоимость которого не превышает 100 000 руб., учтите в составе материальных затрат . При методе начисления организация вправе самостоятельно определить порядок его списания с учетом срока использования компьютера и других экономических показателей. Например, единовременно или равномерно в течение нескольких отчетных периодов (подп. 3 п. 1 ст. 254 НК РФ). Если организация применяет кассовый метод, налоговую базу уменьшите после передачи компьютера в эксплуатацию и его оплаты поставщику (подп. 1 п. 3 ст. 273 НК РФ).

УСН

Организации, применяющие упрощенку, обязаны вести бухучет, в том числе основных средств (ч. 1 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ). Поэтому приобретенный компьютер отразите в бухучете.

Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, расходы на приобретение компьютера не уменьшают (п. 1 ст. 346.14 НК РФ).

Когда организация платит единый налог с разницы между доходами и расходами, расходы на приобретение компьютера уменьшают налоговую базу в следующем порядке.

Компьютер, первоначальная стоимость которого составляет более 100 000 руб., относится к амортизируемому имуществу (п. 4 ст. 346.16, п. 1 ст. 256 НК РФ). Поэтому при расчете единого налога при упрощенке стоимость компьютера можно учесть как расходы на приобретение основных средств (подп. 1 п. 1 ст. 346.16 НК РФ).

При этом в первоначальную стоимость компьютера включите также предустановленное программное обеспечение, которое необходимо для полноценной эксплуатации данного имущества (п. 4 ст. 346.16, абз. 2 п. 1 ст. 257 НК РФ). Отражать такое программное обеспечение отдельно организация не должна.

Компьютер, приобретенный без минимального программного обеспечения, использовать нельзя. Поэтому расходы на покупку и установку таких программ включайте в первоначальную стоимость компьютера как расходы на доведение до состояния, пригодного к использованию (п. 4 ст. 346.16, абз. 2 п. 1 ст. 257 НК РФ).

Такие разъяснения содержатся в письмах ФНС России от 13 мая 2011 г. № КЕ-4-3/7756, от 29 ноября 2010 г. № ШС-17-3/1835.

Входной НДС, предъявленный поставщиком при приобретении компьютера, также включите в состав расходов (подп. 8 п. 1 и п. 3 ст. 346.16 НК РФ).

ЕНВД

Организации - плательщики ЕНВД обязаны вести бухучет и сдавать отчетность в полном объеме. Такие правила установлены в части 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ. Поэтому приобретенный компьютер отразите в бухучете.

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы расходы на компьютер не влияют.

ОСНО и ЕНВД

Компьютер может использоваться в деятельности организации, облагаемой ЕНВД, и деятельности, с которой организация платит налоги по общей системе налогообложения. В этом случае сумму расходов на его приобретение нужно распределить . Если компьютер учтен в составе основных средств, то для целей расчета налога на прибыль нужно распределить ежемесячную сумму амортизационных отчислений. А для целей расчета налога на имущество - остаточную стоимость основного средства. Такой порядок следует из пункта 9 статьи 274 и пункта 7 статьи 346.26 Налогового кодекса РФ.

Если компьютер учтен в составе материалов, то нужно распределить сами расходы на его приобретение (п. 9 ст. 274 НК РФ). Расходы на приобретение компьютера, используемого в одном виде деятельности организации, распределять не нужно.

НДС, выделенный в счете-фактуре на приобретение компьютера, также нужно распределить (п. 4 ст. 170 НК РФ).

Порядок учета зависит от стоимости ноутбука или совокупной стоимости комплектующих, вошедших в состав собранного сервера или компьютера (например, системного блока, монитора, мыши, клавиатуры).

Вариант 1. Ноутбук или все комплектующие компьютера (сервера) надо п. 5 ПБУ 6/01, п. 1 ст. 256 , п. 1 ст. 257 НК РФ :

- в бухгалтерском учете - если стоимость ноутбука или всех комплектующих компьютера составляет 40 000 руб. или меньше;

- в налоговом учете - если стоимость ноутбука или всех комплектующих компьютера составляет 100 000 руб. или меньше. В расходы их стоимость включается в день ввода компьютера в эксплуатацию пп. 3 п. 1 ст. 254 НК РФ, Письмо Минфина от 14.11.2016 N 03-03-06/1/66456 .

Проводки по учету компьютера (ноутбука) стоимостью 40 000 руб. и меньше

Вариант 2. Все комплектующие компьютера (сервера) надо учитывать как единый (комплекс конструктивно-сочлененных предметов) п. 6 ПБУ 6/01, п. 1 ст. 257 НК РФ, Письмо Минфина от 04.09.2007 N 03-03-06/1/639 :

- в бухгалтерском учете - если их общая стоимость больше 40 000 руб.;

- в налоговом учете - если их общая стоимость больше 100 000 руб.

- в бухгалтерском учете, если их стоимость 40 000 руб. или меньше;

- в налоговом учете, если их стоимость 100 000 руб. или меньше.

Образец заполнения инвентарной карточки (ОС-6)