Дадут ли мне кредит на телефон. Как узнать, дадут ли мне кредит? Оценка кредитоспособности

Часто присылают вопрос, который звучит так: «Как узнать, какой банк одобрит мне кредит?», и действительно, как?

Ситуация у каждого заемщика уникальная: у кого-то идеальная кредитная история, но низкий доход, у кого-то высокий доход, но в прошлом были значительные просрочки по кредитам, а кто-то вообще никогда ни в какие банки не обращался.

Как же помочь человеку ответить на данный вопрос? Как?! Мы нашли способ!

И подготовили для Вас статью с семью различными сервисами, каждый из которых помогает ответить на этот вопрос!

1. Оценка кредитоспособности от сайт

Сайт сайт предлагает своим посетителям простой и удобный сервис для анализа кредитных предложений различных банков. Как воспользоваться сервисом? Нужно:- Перейти по ссылке « »;

- Выбрать интересующий Вас тип кредита;

- Заполнить онлайн заявку;

- После чего система автоматически подберет для Вас подходящие кредитные предложения.

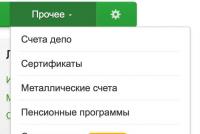

2. Оценка кредитоспособности от «Сбербанк.Онлайн»

3. Оценка кредитоспособности от Banki.ru

Финансовый портал Banki.ru запустил сервис «Мастер подбора кредитов» - данный сервис позволяет заемщику подобрать банк для своего кредита, при этом проверив свою кредитную историю. Сервисом можно воспользоваться, выглядит он следующим образом:

Вам необходимо дать ответы на вопросы анкеты, после чего сервис подберет для Вас предложения, которые с максимальной вероятностью одобрят.

4. Обращение в конкретный банк

Изучив условия и требования какого-либо банка и убедившись, что Вы подходите по условиям банка, а кредитное предложение банка подходит Вам, можно обращаться в банк напрямую. Как и где это сделать?- Подать онлайн заявку на получение кредита с официального сайта банка;

- Посетить отделение банка и заполнить заявку на кредит с помощью менеджера.

5. Оценка шансов у кредитного брокера

Обратившись к кредитному брокеру, Вы получите квалифицированную помощь в анализе своей ситуации, подборе банков, подготовке документов и подаче заявки в банк на получение кредита. Стоит помнить, что кредитные брокеры берут с клиентов плату, а потому обращение к кредитному брокеру оправдано в том случае, если Вам необходима значительная сумма (как правило, от 1 000 000 рублей).Важно: на рынке финансовых услуг России работают недобросовестные кредитные брокеры, которые берут огромные комиссии с клиентов, если банки одобряют тем кредиты. Внимательно читайте условия договора!

Как узнать о конкретном брокере? При поиске кредитного брокера рекомендуем внимательно изучать отзывы о компаниях в интернете, сколько клиентов одобряют деятельность компании.

6. Оценка кредитоспособности от Mobile-Testing.ru

Команда сайта, специализирующаяся на разработке сервисов, для того чтобы узнать кредитный скоринг заемщиков, выглядит тест следующим образом:

Ответив на 15 вопросов, Вы сможете узнать свой кредитный балл и вероятность того, что банки одобрят кредит.

7. Оценка кредитоспособности от ZanimayOnlayn.ru

Команда сайта ZanimayOnlayn.ru подготовила специальный , выглядит тест следующим образом:

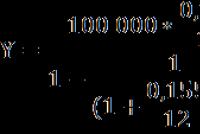

Он несколько похож на предыдущий, однако дополнительно анализирует максимально возможную сумму кредита, которую могут одобрить, по зарплате заемщика.

Информация для изучения.

Для более подробного изучение темы и ответа на вопрос:" Одобрят ли...", рекомендуем прочесть статью про 6 мифов о подаче онлайн заявок на сайте Bank-On.ru - , в статье приведен детальный разбор того, как банки анализируют клиента и как выносят решение одобрить ли кредит.«Что влияет на одобрение кредита банком?

Можно и заранее узнать, одобрит ли банк кредит. Достаточно узнать требования к заемщикам, которые указаны на сайте банка. Если Вы полностью соответствуете критериям по возрасту, прописке, семейному положению, трудовой деятельности, то можно рассчитывать, что банки одобрят займ. Если 1-2 параметра не совпадают, то, вполне возможно, что банк проявит к Вам лояльность и одобрит займ, компенсировав свои риски более высоким процентом переплаты.

Также перед подачей заявления обратите внимание на следующие факторы:

- нужно узнать, имеются ли у Вас долги по коммунальным платежам больше 6 месяцев;

- как много безработных в Вашей семье (они являются иждивенцами для Вас);

- длительность Вашего стажа (как правило, требуется опыт работы более полугода);

- наличие постоянной прописки;

- все ли в порядке с документами (не истек ли срок действия паспорта, есть ли СНИЛС и др.).

Современные технологии и развитие сервисов, позволяющих получить on-line доступ к информации любого банка, дают возможность любому гражданину, испытывающему потребность в заемных средств, оценить шанс на одобрение кредита или зама в банке (МФО). О том, как узнать в минимальные сроки, дадут ли кредит, расскажем в статье.

Алгоритм действий

Для оценки шансов на одобрение кредита следует выполнить ряд последовательных действий:Ознакомиться с состоянием своей . Получить интересующую информацию можно бесплатно, обратившись к сервисам:

- Госуслуги () раздел «Налоги и финансы»;

- На сайте БКИ региона, в котором вы проживаете, например: или .

Если вы ни разу не пользовались сайтом Госуслуги и не зарегистрированы на нем, следует пройти регистрацию, после которой вы получите доступ в личный кабинет.

Предварительно оценив свои шансы, можно преступать к подаче заявок на оформление кредита.

Сделать это можно двумя способами:

- on-line, воспользовавшись компьютером или смартфоном;

- лично явившись в офис банка, находящегося в административном районе, в котором вы проживаете.

После входа на сайт банка, вам будет предложено заполнить анкету. К заполнению анкеты необходимо относится очень внимательно, не допускать грамматических ошибок и максимально полно и правдиво отвечать на вопросы. Данные анкеты будут обрабатываться компьютерной программой банка (). После обработки, программа скоринга начислит баллы, которые будут свидетельствовать о вашей платежеспособности. При дистанционной подаче заявки шанс отказа в предоставлении кредита выше, так как решение принимают, руководствуясь результатами оценки компьютером.

- Вы лично общаетесь с менеджером банка и можете оставить о себе благоприятное впечатление;

- Скоринга не избежать, но он носит рекомендательный характер, а не является приговором, не подлежащим обжалованию.

- Чтобы получить преференции при одобрении кредита вы можете предложить банку залог. Он резко повысит ваши шансы на одобрение. В качестве залога банки принимают квартиры или другую ликвидную недвижимость, находящуюся в собственности кандидата на предоставление займа, не обремененную правами третьих лиц, ценные бумаги, сертификаты на монеты и слитки из драгоценных металлов.

- Представить кандидатуры созаемщика по кредиту или поручителей, которые по всем параметрам соответствуют требованиям банка.

- Документы, подтверждающие стабильный доход, не учтенный при выдаче справки .

Факторы, повышающие шанс одобрения кредита

- постоянное место работы в государственном или муниципальном учреждении, в крупной коммерческой компании с хорошей репутацией;

- стаж работы не менее 6 месяцев после последней смены места работы;

- заработная плата не менее 20 000 рублей;

- возраст старше 21 года, но не более 55 лет. кредит могут одобрить и более возрастным заемщикам. единственным условием при этом будет полное погашение займа до наступления пенсионного возраста.

- наличие официального брака;

- количество детей на иждивении не должно превышать 2. Каждый последующий ребенок снижает шанс одобрения кредита;

- отсутствие кредитов в других банках;

- отсутствие судимостей;

- отсутствие задолженностей по квартплате и налогам.

Негативно влияющие факторы

- отсутствие официального трудоустройства;

- неохотно одобряют кредиты ИП, фрилансерам, владельцам ООО;

- наличие непогашенных штрафов;

- общая закредитованность, совокупный размер выплат по которой составляет 40 и более процентов;

- грамматические ошибки в анкете;

- указание недостоверных данных;

- предоставление фальшивых справок с места работы;

- неопрятный внешний вид или состояние опьянения при явке в офис банка.

Если отказы следуют один за другим, а деньги нужны срочно, в качестве крайней меры можно избрать обращение в МФО. Большой заем в такой организации получить не удастся, но МФО более лояльно относятся к испорченным кредитным историям своих заемщиков или к отсутствию постоянного места работы. Некоторые из них предоставляют кредит в залог ПТС, без изъятия автомобиля. Платой за лояльность, служат чрезвычайно высокие проценты за предоставление займа.

Мировой рынок мобильных устройств в последние годы регулярно пополняется новыми интересными моделями. К сожалению, стоят высокотехнологичные гаджеты по меркам нашей страны дорого, и позволить себе их приобрести может далеко не каждый. Что делать, если наличных средств не хватает на покупку желанной модели смартфона? Выходов несколько: выбрать другой, подешевле, скопить нужную сумму или оформить кредит. О том, как взять телефон в рассрочку, и пойдёт речь ниже.

Как правило, кредит – это заём под процент. Взяв кредит, вы обязуетесь соблюдать условия договора, в котором прописываются сроки внесения денег, процентная ставка и многое другое. Займы на покупку электроники выдаются как в банке, так и непосредственно в магазине (обычно в крупных торговых сетях работают кредитные менеджеры от различных финансовых организаций).

Кредит сам по себе довольно невыгодный способ приобретения телефона: вы переплачиваете в среднем 10-30 процентов. Причём при просрочке покупатель обязуется также выплатить различные пени и штрафы. А если задержка была достаточно долгой, санкции станут ещё строже – вплоть до превышения изначальной стоимости телефона.

Покупка в рассрочку подразумевает отсутствие процентов. Обычно покупку товара на таких условиях предлагает продавец (магазин). В этом случае цена разбивается на несколько равных долей и уплачивается постепенно и беспроцентно, по одной части в месяц. Залогом для рассрочки служит сам приобретенный товар: в случае неуплаты магазин может забрать его обратно.

Как взять телефон в рассрочку

Рассрочка на телефон: достоинства и недостатки

В приобретении электроники этим способом есть существенные преимущества:

- отсутствие процентов и переплаты;

- зачастую нужен только паспорт;

- не приходится иметь дело с банком, а значит, и с коллекторами;

- сделка оформляется максимально быстро;

- гибкие условия погашения задолженности.

Тем не менее, не всё так просто. На первый взгляд рассрочка кажется очень выгодным предложением, но прежде чем спешить в магазин за покупкой, следует внимательно изучить, при каких условиях дают рассрочку на телефон. Громкие предложения крупных магазинов порой таят в себе скрытые условия, комиссии и агрессивные меры в случае задержки или неуплаты. А ещё при оформлении рассрочки могут выясниться следующие неприятные моменты:

- она действует на ограниченный ассортимент магазина, и желаемую модель на таких условиях приобрести нельзя;

- не всегда получается вносить платежи вовремя из-за малых сроков выплаты;

- требуется сразу на месте сделать первый взнос не менее 10-30 процентов стоимости товара;

- смартфон остаётся в магазине, пока покупатель не выплатит его полную цену;

- из-за просрочки или неуплаты магазин может забрать смартфон обратно, при этом не возвращая клиенту уже уплаченную в счёт погашения задолженности сумму, так как гаджет является залогом рассрочки.

Подобные факторы снижают привлекательность рассрочки, особенно последний: ведь проще сначала скопить необходимую сумму, а к тому времени телефон может ещё и подешеветь. Кроме того, некоторые магазины специально завышают цены на товары, которые можно купить в рассрочку. Поэтому перед покупкой рекомендуется сравнить цены на желаемую модель и выбрать наиболее выгодный вариант.

К сожалению, рассрочку с честными и прозрачными условиями можно встретить достаточно редко. Поэтому смартфоны гораздо чаще приобретаются в кредит.

Совет. Перед оформлением тщательно проанализируйте бюджет семьи и проверьте, нельзя ли просто сэкономить нужную сумму и обойтись без кредита. Взвесьте своё решение, особенно если это кредит будет не единственным долговым обязательством. Помните, то ежемесячный платеж не должен превышать треть суммы доходов всех членов семьи.

Как взять телефон в рассрочку или кредит в магазине

Во многих салонах связи и крупных магазинах электроники можно найти мини-офисы банков и агентов финансовых учреждений. Они рассказывают о том, что нужно, чтобы купить телефон в рассрочку, информируют покупателей о кредитных предложениях и помогают быстро оформить сделку.

Чтобы приобрести смартфон таким способом, следуйте инструкции ниже.

- Выберите магазин, отталкиваясь от цены и наличия товара, посетите его. Найдя на витрине понравившуюся модель телефона, спросите у продавца консультанта, можно ли приобрести его в рассрочку или кредит. Если ответ будет положительным, продавец проводит вас в кредитный отдел. В некоторых магазинах оформлением заявок занимаются сами сотрудники организации.

- Предоставьте необходимые документы (о них чуть ниже) кредитному специалисту. Как правило, у банков невысокие требования касательно того, что нужно для рассрочки на телефон: минимальный пакет важных бумаг и возраст от 18-ти лет.

- Поинтересуйтесь условиями кредита у всех представителей различных банков в магазине, чтобы выбрать наиболее подходящий вариант. Обязательно уточните процентную ставку, сроки выплат и условия начисления штрафов. Обращайте внимания на интересные кредитные предложения и акции.

Совет! Если вы готовы сделать первоначальный взнос в размере от 20 процентов стоимости товара, сообщите об этом – шансы на одобрение кредита существенно возрастут. - Выбрав оптимальный вариант кредита, покажите паспорт и назовите модель смартфона, а так же его стоимость. Вам предложат заполнить заявку и указать в ней следующие данные: ФИО, ежемесячную заработную плату, длительность пребывания на поле днём рабочем месте, сумму расходов на питание и жильё, номера телефонов отдела кадров и бухгалтерии, а также ваших родственников. Эту информацию лучше подготовить заранее.

- Заполнив заявку, передайте её кредитному менеджеру банка. Он отправит её на рассмотрение в свою финансовую организацию. Как правило, в случае потребительского кредита отвечают в течении 10-20 минут. В это время специалисты банка проверяют кредитную историю и платёжеспособность клиента: они должны знать, кому дают рассрочку на телефон. В это время можно внимательнее присмотреться к приобретаемому девайсу и испытать его возможности.

- Если заявка на кредит была одобрена, то вас попросят подписать договор и выдадут подтверждающий документ, который нужно передать продавцу консультанту. Вот и всё: осталось лишь проверить смартфон т получить заветную коробку с гарантийным талоном и самим устройством.

Внимание! Обязательно внимательно читайте все условия договора и уточняйте неясные моменты.

Телефон в кредит или рассрочку

Какие документы нужны для рассрочки на телефон

Для одобрения кредита стоит взять в магазин следующие документы:

- паспорт;

- СНИЛС;

- справка с места работы;

- справка НДФЛ.

Во многих магазинах необходимо предъявить только паспорт, но чтобы не терять время на повторную поездку, лучше взять с собой несколько дополнительных бумаг. Также позаботьтесь заранее сделать одну-две копии документов и захватите их вместе с оригиналами.

Кредит на телефон онлайн

Некоторые крупные торговые сети электроники предлагают возможность приобрести смартфон в кредит через Интернет. Все переговоры при этом будут вестись по телефону.

Итак, что нужно чтобы купить телефон в рассрочку онлайн и как это сделать?

- Выберите в интернет-магазине необходимую модель и перейдите в раздел «Кредит онлайн».

- Заполните заявку. В ней необходимо будет ввести паспортные данные, информацию о работодателе и прочие важные сведения.

- Отправьте заполненную анкету и дождитесь вердикта банка.

- Если решение было принято в пользу покупателя, с вами свяжется курьер. Договоритесь с ним об удобной дате и месте встречи для передачи телефона.

- Подпишите договор, оплатите первоначальный взнос согласно его условиям и получите технику на руки. Доставка обычно осуществляется бесплатно. При отказе клиента подписать договор, соглашение аннулируется, и смартфон возвращают в магазин.

Что влияет на процентную ставку

Главными факторами, от которых могут зависеть проценты, являются:

- цена смартфона (чем дороже, тем жестче условия сделки);

- пакет предоставляемых документов с подтверждением вашей платёжеспособности;

- сроки уплаты кредита;

- наличие и размер первого взноса.

Ставки потребительского кредита на смартфоны относительно высоки – порядка 30-40 процентов годовых. Это связано с тем, что телефоны входят в группу товаров повышенного риска: в случае неуплаты банк может лишиться своих средств, даже при том условии, что залогом является сам товар, ведь подержанный телефон не имеет первоначальной ценности. В этом случае повышенные ставки служат банку страховкой.

Альтернативные способы купить смартфон

Если условия рассрочки в магазине или кредита в банке вам по каким-либо причинам не подошли, можно воспользоваться одним из следующих способов:

- займ в микрофинансовых организациях — отличается меньшей выгодой и высокими процентными ставками;

- кредитная карточка – многие банки предоставляют своим клиентам льготные условия погашения задолженностей. Здесь ставка будет меньше, чем при оформлении кредита в магазине – около 20-30 процентов.

Рассрочка или кредит – решать вам. Возможно, выгоднее и правильнее будет всё-таки накопить нужную сумму перед покупкой смартфона.

Если девайс нужен срочно, убедитесь, что вы в состоянии вовремя погасить задолженность, смело оформляйте кредит и пользуйтесь понравившимся устройством.

Вконтакте

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Для работы анкеты необходимо включить JavaScript в настройках браузера

О намерении лица получить деньги в долг банк узнает из поступающей к нему анкеты, содержащей не только сведения о предполагаемой ссуде, но и самом лице, желающем ее получить. После отправления заявки на получение долгожданного займа, каждый человек ожидает решение, принимаемое кредитным комитетом. Именно поэтому вопрос о том, как узнать одобрен ли кредит в Сбербанке, является актуальным.

Как осуществляется одобрение займа

Первым шагом к займу выступает заполнение обращения по установленной форме. Такие действия могут быть выполнены как с использованием интернета, так и путем личного посещения отделения учреждения.

Ранее рассмотрение поступивших документов осуществлялось вручную. Теперь же эту функцию выполняют автоматизированные программы.

Этим и объясняются низкие временные затраты на процесс одобрения. Программы такого типа осуществляют скоринг, т.е. оценивание обратившихся по разным критериям и суммирование полученных баллов.

Как заемщик узнает о решении банка

Граждане, направившие заявку, интересуются тем, как узнать одобрен ли кредит в Сбербанке. Сразу же после ее направления на телефонный номер должно поступить СМС-оповещение, содержащее номер и дату принятия. По истечении некоторого времени сотрудник организации связывается с заявителем для того, чтобы лично подтвердить факт его намерения выступить заемщиком.

О факте одобрения или отказа в выдаче направляется:

- телефонный звонок;

- электронное письмо.

На скорость поступления соответствующего сообщения влияет загруженность банковских специалистов. Если ответ не поступает длительное время, у заемщика возникает вопрос: как узнать одобрили ли кредит? Информация может быть получена самостоятельно.

Уточнить состояние рассмотрения можно следующими способами:

- Путем осуществления звонка менеджеру банка. В процессе можно задать дополнительные вопросы, касающиеся необходимости предоставления дополнительной документации. В случае если в займе отказано, у специалиста можно уточнить причины отказа, а также вероятность изменения выводов, в случае направления дополнительных документов, предоставления залога, поручительства и пр.

- При использовании официального ресурса. Для получения сведений необходимо выполнить вход в «Сбербанк Онлайн», что происходит после ввода персонального логина, пароля, а также специального кода, поступающего в виде СМС. Кабинет содержит в себе специальный раздел, в котором содержатся требуемые данные.

- При непосредственном визите. Чтобы работник смог предоставить полный ответ на поставленный ему вопрос, с собой необходимо взять паспорт. Многие граждане считают такой способ наиболее неудобным по причине того, что для посещение отделения требует больших временных затрат.

Использование интернета позволяет получать весь объем необходимой информации по всевозможным займам, доступным для клиента. Осуществление действий в онлайн-режиме полностью избавляет от необходимости посещения финансового учреждения.

Время, в течение которого специалисты банка приходят к окончательному выводу, может быть различным, в зависимости от того, по какой из программ гражданин намерен оформить средства.

Практика показывает, что длительное отсутствие оповещения указывает на отклонение поступившей в организацию просьбы.

По каким основаниям заявка отклоняется

Не все заявки, поступающие в финансовое учреждение, подлежат удовлетворению. Каждый, кто заполнил анкету, хочет понимать, на основании каких обстоятельств менеджеры отказали клиенту. Среди наиболее часто встречающихся оснований отклонения можно отметить:

- низкие показатели дохода, указывающие на недостаточную возможность оптимально погашать ссуду;

- наличие негативных сведений в БКИ, свидетельствующих об испорченной репутации потенциального клиента;

- наличие у него неприятных и отталкивающих внешних признаков (признаки опьянения, неадекватного поведения);

- выявление низкого скорингового балла, подсчет которого осуществляется в автоматическом режиме на основании представленных гражданином сведений.

Для того чтобы выдача состоялась, весь спектр многочисленных требований Сбербанка, предъявляемых к потенциальным получателям денег в долг, должен быть удовлетворен.

оформление займа в Сбербанке

оформление займа в Сбербанке

Люди, которые имеют высокую заинтересованность в выдаче, имеют возможность направлять одновременно несколько анкет в адрес разных финансовых организаций. За счет этого шансы на удовлетворение обращения возрастают.

В случае отказа, анкета может быть направлена повторно, спустя несколько месяцев. Вместе с ней должна предоставляться документация, перечень которой установлен со стороны ссудодателя и имеется на его официальной странице.

Увеличить вероятность удовлетворения обращения можно за счет предоставления залогового обеспечения или наличия лица, выразившего желание поручиться за то, что финансовые обязательства будут исполнены в полной мере и вовремя.

Существует несколько способов того, как узнать одобрен ли кредит в Сбербанке. Каждый из таких методов отличается не только процессом уточнения информации, но и количеством временных затрат. Выбор наиболее приемлемого из них всегда остается за клиентом.

Кредиты могут быть как спасением, так и проблемой. И всегда нужно знать, есть ли сейчас на человеке какой-либо кредит. Ведь иногда он может быть неизвестным, до определенного момента. Например, появиться благодаря мошенникам или ошибке сотрудников банка. Как же узнать, есть ли на вас кредиты?

Существуют сводные данные о кредитных обязательствах и фактическом их исполнении со стороны заёмщика. В обычной жизни это называется «кредитная история». Эти данные собираются банками и микрофинансовыми компаниями, после чего передаются в БКИ (Бюро кредитных историй). Для этого требуется согласие заемщика, которое учреждения получают при оформлении договора.

В БКИ всегда можно найти информацию следующего характера о ком угодно:

- есть ли у человека кредит;

- были ли просрочки по займам;

- результаты заявок в банки с решениями;

- информация от сотовых операторов о наличии долгов;

- наличие задолженностей по решению суда.

Кредитная история необходима, в первую очередь, банкам. С ее помощью они могут узнать, есть ли кредиты на человеке, сколько их, как они выплачивались и так далее. И, исходя из этого, принимать решение о выдаче/невыдаче займа.

Зачем нужна кредитная история?

Это инструмент, с помощью которого банк может проверить лояльность, платежеспособность и честность заемщика. Но только при условии, что он уже брал когда-либо кредит и уже выплатил его. Естественно, ее наличие не делает жизнь самого заёмщика проще. Но и он тоже может ей пользоваться. Например, чтобы узнать, не взял ли на него кто-нибудь кредит, или проверить, правильно ли внесли все его платежи.

Если кредитная история неудовлетворительная (например, есть долги или просрочки), то банк может попросту не захотеть выдавать заём такому человеку. Потому что это лишние риски (сейчас многие люди просто не платят кредиты, принося учреждению убытки), и организация не хочет их взваливать на себя.

К слову, исправить кредитную историю невозможно. Любая проблема с сотовыми операторами или финансовыми компаниями будет отправлена туда. И в дальнейшем из-за небольшой просрочки, например, за тостер или микроволновку можно не получить ипотеку или кредит на лечение. Поэтому важно беречь кредитную историю смолоду. Если вы просчитались, придется ждать минимум 10 лет, чтобы какой-нибудь банк согласился дать вам шанс.

Способы проверки наличия кредитов

Кредитная история – строго конфиденциальная информация. Её никогда не сможет получить человек, который не относится к ней вообще. Придется пройти идентификацию, чтобы узнать собственные долги (или их отсутствие), и доказывать, что это действительно вы, а не кто-либо ещё.

Онлайн

К сожалению, в онлайн-режиме проверить кредитную историю труднее всего. Чтобы иметь возможность сделать это, нужно будет знать свой «код субъекта кредитной истории». Он формируется банком или финансовым учреждением при первом обращении. То есть только в том случае, если кредит уже был взят.

Читайте также:

Как проверить статус платежа в Евросети?

Приведем живой пример. Этот способ подходит, если я точно знаю, что на меня был оформлен заём. То есть, я хочу узнать, какие кредиты на меня оформлены, и всю информацию о них.

В таком случае код субъекта у меня уже есть, и получать его не нужно. Тогда проверить КИ можно непосредственно из дома:

- Перейти на сайт Центробанка России https://www.cbr.ru/ckki/ ;

- Выбрать в левом меню надпись «Кредитные истории» ;

- На открывшейся странице найти строку «Запрос на предоставление сведений о бюро кредитных историй» ;

- Нажать на кнопочку «Субъект» ;

- В следующем окне кликнуть по «Я знаю свой код» ;

- Ознакомиться с условиями выдачи конфиденциальной информации по интернету;

- Заполнить онлайн-анкету и ввести «Код субъекта кредитной истории»;

- Отослать введенные данные.

После этого, если вся информация была введена правильно, будет выдан перечень бюро кредитных историй, в которые можно обратиться за информацией о своих задолженностях. Для этого достаточно найти сайт своего БКИ (или одного из БКИ), после чего подать заявку через него. В выписке будет указано, сколько кредитов у человека, а также вся информация по каждому из них.

Помните, что первый запрос в БКИ в течение календарного года по поводу кредитной истории бесплатен. За последующие придется заплатить.

Если вам не было выдано ни одного БКИ – перепроверьте код субъекта. Возможно, вы ввели его неправильно. Если всё верно – то можно не беспокоиться. Просто на вас нет ни одного кредита, и поэтому информации в БКИ просто неоткуда взяться.

По почте или телеграммой

Продолжаем череду примеров. Вариант с почтой идеален, если я знаю, что на мне нет займов, но хочу узнать, есть ли на мне кредиты (например, после потери паспорта).

Это можно сделать через Национальное бюро кредитных историй. Чтобы проверить свою кредитную историю через НБКИ, надо:

Обычно Национальное бюро кредитных историй отвечает в течение трех рабочих дней с момента получения письма. То есть, с учетом скорости работы почты, ждать придется от недели до месяца.

Также можно проверить кредиты по паспорту при помощи телеграммы. Для этого не нужны нотариус и бланк. Необходимо просто прийти в отделение почты, где можно отправить телеграмму. После чего послать по указанному выше адресу следующие данные:

- ФИО и дата, место рождения;

- Домашний адрес (на который потом придет ответ);

- Контактный мобильный или домашний телефон;

- Паспортные данные (номер, серия, кем выдан, когда);

- Заверенную работником почты подпись.

Читайте также:

Закончились 2010-е: какими они были для России и мира?

После этого ответа так же стоит ждать в течение трех рабочих дней с момента поступления телеграммы в офис НБКИ.

Лично

Есть несколько вариантов, благодаря которым можно лично получить информацию о кредитной истории. Специально для тех, кто не доверяет интернету или почте. Какие есть варианты:

- прийти в организации-партнеры НБКИ;

- узнать, какой банк предоставляет услуги по получению кредитной истории, и запросить ее через это учреждение;

- приехать в офис приёма субъектов в Москве (адрес: Нововладыкинский проезд, д. 8, стр. 4, подъезд 1, 5 этаж, офис 517 ).

Первые два способа потребуют наличия денег. Даже если вы впервые в жизни делаете запрос. Поскольку плата будет не за информацию, а за услугу.

Можно ли проверить чужую кредитную историю?

Да, можно. Но только в том случае, если владелец этой кредитной истории готов дать разрешение на проверку. Чтобы сделать запрос, нужно получить нотариально заверенную доверенность от владельца КИ, а также запомнить его «код субъекта кредитной истории». После чего отправить запрос в БКИ любым из вышеперечисленных способов. При этом не забыв приложить доверенность.

Как часто нужно проверять кредитную историю

К сожалению, бесплатная проверка доступна всего один раз в год. В противном случае придется уплатить небольшую сумму за предоставление информации – в пределах 450 рублей. Но 1 раз в 12 месяцев – слишком мало, чтобы держать ситуацию под контролем.

Чем чаще вы будете проверять кредитную историю – тем больше шанс, что вы вовремя заметите внезапно появившийся кредит. Помните, если вы вдруг потеряли паспорт – желательно проверить кредитную историю в течение месяца после этого, чтобы вовремя позаботиться о избавлении от чужого займа без порчи кредитной истории.

Если же никаких эксцессов не происходило, дежурная проверка КИ должна проводиться не реже, чем раз в квартал.

Что делать, если нашелся «чужой» кредит

После проверки внезапно можно обнаружить наличие кредитов, о которых «заёмщику» ничего неизвестно. Это – проделки мошенников, которые каким-то образом получили доступ к паспорту человека (или его копии) и решили обогатиться. Что же делать в этом случае и как решать проблему?

Как мошенники могут взять на вас кредит

К сожалению, условия взятия кредитов в некоторых финансовых учреждениях позволяют как бы случайно оформить заём на чужой паспорт. При этом будет требоваться оригинал и ксерокопия. Это проблема, которая может поджидать любого человека.

Поскольку для взятия кредита иногда достаточно лишь паспорта и более-менее похожей внешности, то есть риск оказаться должным. Причем не банку (там не всегда одобряют даже реальным владельцам документов), а микрофинансовым компаниям, что намного хуже.

Более того, иногда можно встретить недобросовестных работников финансовых учреждений. У них есть доступ ко всему необходимому, чтобы провернуть преступление. И достаточно простой копии паспорта. Поэтому риски есть всегда.